Es ist vollbracht: Nach monatelangen Diskussionen und Beratungen hat der Bundesrat das Wachstumschancengesetz nun endlich verabschiedet. Der degressiven Abschreibung (Abschreibung für Abnutzung, kurz AfA) für den Neubau von Wohnungen steht damit nichts mehr im Wege. Außerdem ergeben sich vorteilhafte Anpassungen der Sonderabschreibung.

Wir erklären die Details:

Wie hoch wird die degressive Abschreibung sein?

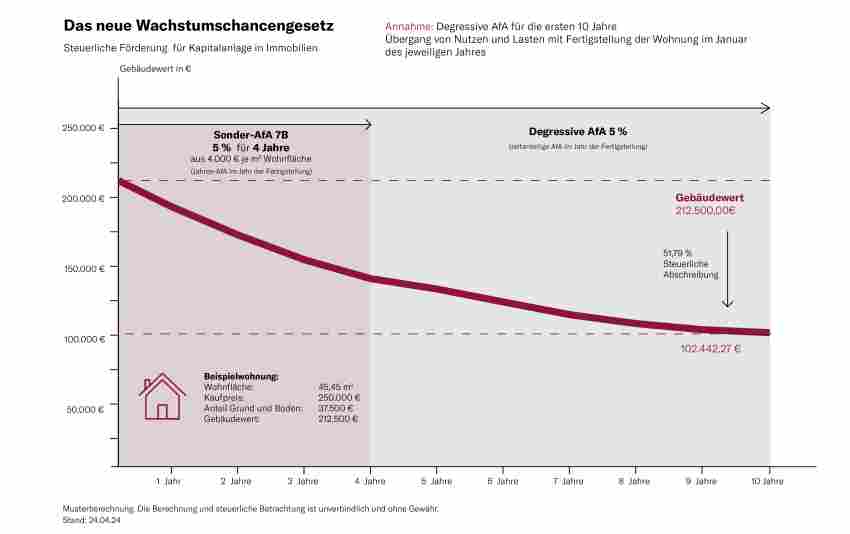

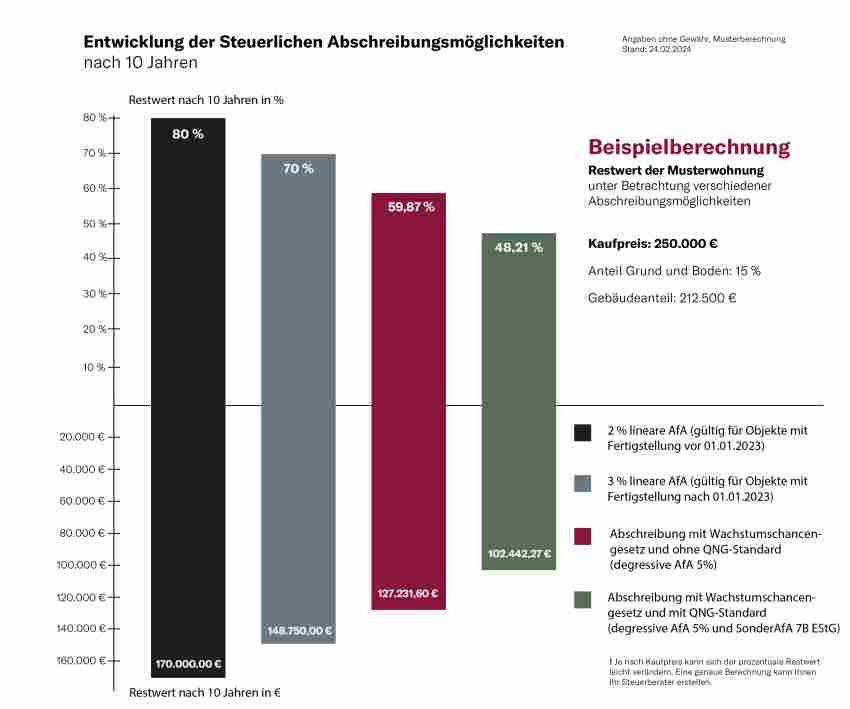

Das Wachstumschancengesetz sieht eine degressive Abschreibung in Höhe von fünf Prozent für Neubauten vor, die Wohnzwecken dienen.

Welche Voraussetzungen gelten für die degressive AfA?

Nutzung: Die degressive AfA wird ausschließlich für neu gebaute Wohngebäude und Wohnungen ermöglicht, die vermietet sind. Das Objekt muss vom Steuerpflichtigen hergestellt oder bis zum Ende des Jahres der Fertigstellung erworben werden.

Kaufdatum: Um Anspruch auf die degressive AfA zu haben, muss der Immobilienkauf zwischen 1. Oktober 2023 und 30. September 2029 stattfinden. Ausschlaggebend ist das Datum des Kaufvertrags. Außerdem muss das Objekt bis zum Ende des Jahres der Fertigstellung erworben werden.

Ab wann kann die Immobilie abgeschrieben werden?

Im Jahr der Anschaffung oder Herstellung erfolgt die degressive Abschreibung zeitanteilig. Ab dann ist die volle Abschreibung möglich.

Ist ein Wechsel in die lineare Abschreibung erlaubt?

Ja, ein Wechsel ist jederzeit möglich. Wenn die degressive AfA im Laufe der Zeit nicht mehr lukrativ ist, lohnt sich ein Wechsel in die lineare Abschreibung in Höhe von 3 Prozent.

Wie geht es mit der Sonder-AfA weiter?

Was bleibt gleich? Was ändert sich?

Höhe und Dauer der Abschreibung: Es handelt sich um eine lineare Abschreibung in Höhe von 5 % jährlich, die zusätzlich zur linearen bzw. degressiven AfA vier Jahre lang kumuliert geltend gemacht werden kann. Die Sonderabschreibung ist im Jahr des Erwerbs und in den darauffolgenden drei Jahren möglich. Da es sich bei der Sonder-AfA um eine Jahresabschreibung handelt, kann auch im Jahr des Erwerbs unabhängig vom Kaufdatum das komplette Jahr abgesetzt werden. Daran ändert sich nichts.

Voraussetzungen:

Zeitpunkt des Bauantrags: Der Bauantrag für das abschreibungsfähige Gebäude muss nach dem 31. Dezember 2022 und vor dem 1. Oktober 2029 – statt wie bisher geplant bis zum 1. Januar 2027 - gestellt worden sein bzw. gestellt werden.

Energieeffizienz: Voraussetzung für die Sonderabschreibung ist, dass das Gebäude die Kriterien eines „Effizienzhauses 40“ erfüllt. Dies muss durch das QNG-Zertifikat (Qualitätssiegel Nachhaltiges Gebäude) belegt sein. Auch daran ändert sich nichts.

Baukostenobergrenze: Die Anschaffungs- oder Herstellungskosten dürfen 5.200 Euro pro Quadratmeter nicht übersteigen (gilt für Objekte, die nach dem 30.09.2023 erworben wurden bzw. werden) – bisher lag die Obergrenze bei 4.800 Euro.

Bemessungsgrundlage: Die Sonderabschreibung betrug bisher 5 % aus 2.500 Euro je Quadratmeter Wohnfläche. Nun wird sie auf 5 % aus 4.000 Euro je Quadratmeter Wohnfläche erhöht (gilt für Objekte, die nach dem 30.09.2023 erworben wurden bzw. werden).

Vermietung: Das Objekt muss mindestens zehn Jahre lang nachweisbar vermietet sein.

Können degressive Abschreibung und Sonder-AfA kombiniert werden?

Ja, eine Kombination der beiden Abschreibungen ist erlaubt und ergibt einen immensen Steuervorteil. Für Objekte, die den Standard „Effizienzhaus KfW 40 – mit Qualitätssiegel Nachhaltiges Gebäude (QNG)“ erfüllen, ist eine Abschreibung von bis zu 51 % in den ersten zehn Jahren möglich. (siehe Grafik)

Wo sind die Gesetzestexte nachzulesen?

Details zur degressiven Abschreibung sind in § 7 Abs. 5a EstG festgehalten.

Alle Informationen zur Sonderabschreibung sind in § 7b EstG (Sonderabschreibung für Mietwohnungsbau) beschrieben.

Für welche ERL-Objekte gelten welche Abschreibungen?

Die degressive Abschreibung kann für folgende Objekte geltend gemacht werden:

• Fuchstal, Barrierefreies Wohnen und Personalwohnen

• Wettstetten, Betreutes und Barrierefreies Wohnen

Die Kombination von Sonderabschreibung und degressiver AfA ist für folgende Objekte möglich:

• Lenting, Betreutes und Barrierefreies Wohnen

• Deggendorf, Betreutes Wohnen

• Postbauer-Heng, Betreutes und Barrierefreies Wohnen